年度汇算清缴高峰将至,2018年瞬息万变的政策使得公司的财务人员废寝忘食。尤其是随着新个税法的实施,纳税人的年末汇算清缴也将列入税务征管范围。

由于新个税法下我国工资薪金和劳务报酬所得的征管模式发生了很大变化,由原来扣缴义务人按月(次)代扣代缴,纳税人不实行汇算清缴的分类模式,改为由扣缴义务人按月(次)预扣预缴,纳税人按年自行申报并汇算清缴的综合与分类相结合的征管模式。

2019个税预缴如何做?

年末汇算清缴应该注意哪些?

今年企业可以适用哪些优惠政策?

作为小微企业如何减免企业所得税?

......

小主们应该如何应对呢?

本文将对汇算清缴进行剖析,阐述汇算清缴的流程、汇算清缴的4个关注点、税务局对年报的5个关注焦点、财务人员应利用5个优惠政策,为公司节约资源的同时还能提高自身价值与话语权、并结合新个税法阐述税收征管模式。

小主们记得看完收藏哇~

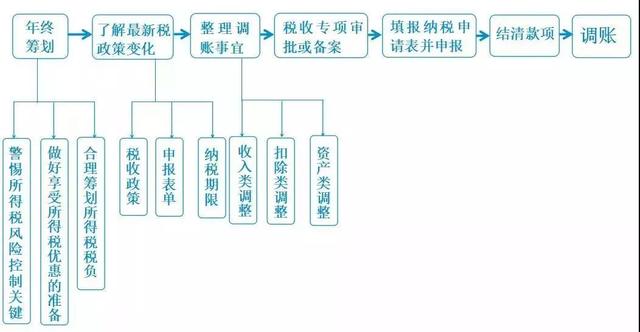

汇算清缴的大致流程

2018年度汇算清缴“严”值爆表

01

强大的金三,企业完全"透明"!

金税三期的分析系统自动运算、分析、构建企业画像,可以据此了解企业的各项经营数据。当企业的各项指标出现风险提示,都会成为税务稽查的目标。

据权威机关统计:2016年金税三期主动向税务机关推送风险纳税人649万户(国税220万户,地税429万户),检查并处理637万户(国税218万户,地税419万户)企业,应对率98.15%;已完成风险应对全流程600万户(国税205万户,地税395万户),有问题户数518万户(国税199万户,地税319万户),风险分析识别命中率86.33%,国税为97.07%,地税为80.76%。

02

国税地税合并

分税制下,国地税的分离也常常给企业带来灰色操作的空间,双方衔接的不到位可能导致企业钻空子,比较典型的案例就是个税的问题,很多地方国税在代开自然人增值税发票时,为方便纳税人,替地税预征1%的个人所得税,但实际上这里的个人所得税可能是20%,那么后续的19%能否确保税源不流失?这就是国地税分离带来的漏洞。

2019年3月底前,国地税完成合并!所有税种的征管稽查都彻底统一,征管职能更加明确,责任边界更加清晰。税务人员将由“征收管理者”转变为“风险管控者”,老板“宁愿送礼,也不愿交税”的关系税、人情税思维可得改变!留给你们的时间不多了~

03

社保费转由税务部门征收

各项社会保险费是税务机关统一征收,用人单位未按规定参加社保、未如实申报社保缴纳基数、拒缴社保的,其责任人都将被纳入失信名单,坐飞机都将受限。

在这样的背景下,企业那些“控制社保成本”的无畏筹划,自然成了未来被重点监管和严厉打击的对象。

04

涉税资料留存备查,企业陷入"风暴眼"

国家税务总局发文明确:企业不再报送资产损失相关资料,仅需填报企业所得税年度纳税申报表《资产损失税前扣除及纳税调整明细表》,相关资料由企业留存备查。

以往你需要将材料交给税务机关,税务机关核查无误后,基本也就没你什么事了;

现在你可以不用交了,税务机关抽查时,你拿出来,你需要对资料的真实性、完整性、合法性负责。

税务机关的征管概念的改变,预示着企业的涉税风险性更大!

所以,请谨慎对待对外申报的每一个数据和涉税备查资料,以免造成不需要的麻烦。

申报时,小主们需要找到税局的关注点,也许就能够对症下药,不犯低级错误,避免反复折腾申报,甚至受到处罚!

那么,税务局对的关注点是什么呢?

税局将以5大数据为核心,重点"关心"你

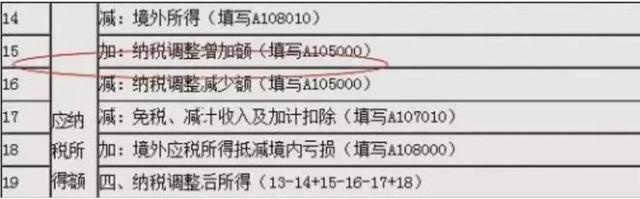

核心数据一 :主表的纳税调整数据

税务人员在审核企业年报的时候,首先查看的就是主表,也就是A100000表,第一个焦点就是15与16行,也就是我们通常说的纳税调整额。

第15行是纳税调整增加额,如果有数据,税务人员心里对纳税人申报的数据有了底儿;如果是第16行有数据,纳税调整减少额填写了数据,那么税务人员就会心里产生疑问。

这个套路,会计在填写申报的时候一定要谨记再谨记

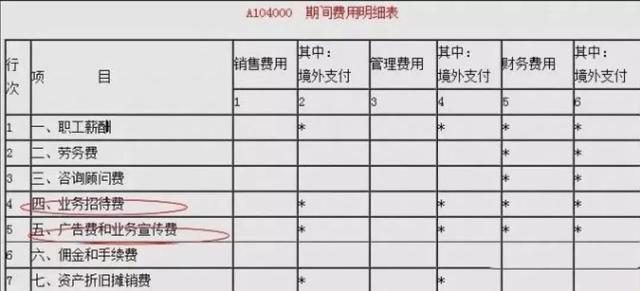

核心数据二 :期间费用明细表数据

税务人员第二个关注点一般会放在A104000表,也就是期间费用明细表。

第二个焦点就是第4行业务招待费与第5行广告费和业务宣传费。

如果您的招待费数据很大,广告费也是一大笔,而对应的收入却很少,那么税务人员就会心里打个问号了,所以会计在填写的时候,这个地方一定要小心再小心!

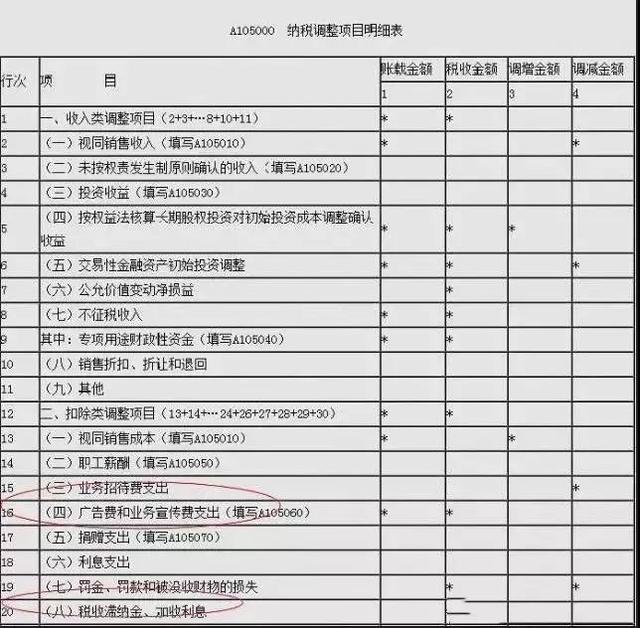

核心数据三:纳税调整明细表数据

税务人员第三个关注点,会打开A105000表,也就是纳税调整明细表,第三个焦点是栏次在第19行与第20行,罚金与滞纳金。

税务人员会对比金税三期内纳税人是否有违法记录,是否有滞纳金,而被处罚的罚金与滞纳金是不能进入成本费用扣除的。

所以这个地方也会被重点关注,试想一下,如果税务机关前面处罚了您,后面您又把它做为成本费用扣除,肯定是不现实的。

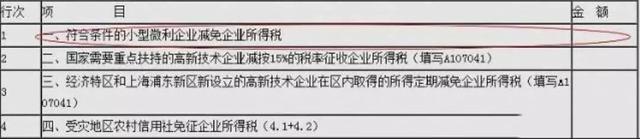

核心数据四 :减免所得税优惠明细数据

税务人员第四个关注点,一般会放在A107040表,也就是减免所得税优惠明细表,而关注的重点数据就会放在第一行,符合条件的小型微利企业减免企业所得税。

如果做为纳税人的您没有填写数据,而又符合条件,应享受未享受,最后的申报结果产生了税款,你又及时缴纳了,那么麻烦事儿就来了。

如果您最后只缴纳了几十块的钱税,有可能走退税流程所花的成本远远大于那几十块钱。所以,会计在填写这个地方的时候,请仔细再仔细!

同样的道理,如果纳税人涉及税收优惠,加计扣除或其他减免,也一定要填写,要不然也会被税务机关提取数据,要求更正申报。也就是说,不是你想享受优惠就能享受优惠,也不是你不想享受优惠就不享受优惠,一定要按照政策享受与申报。

核心数据五:报表中的"其他"数据

因为现在税务局有相关的企业所得税汇算清缴审核系统审核数据,如果您填写的数据在“其他”栏次,系统会提示为风险数据,而税务人员也就会问你一二三。

所以,如果能够细化找到准确的栏次,那么请您一定不要填写在“其他”,以免自找麻烦。

税局关注的5个焦点,小主们一定要记牢呀~

除此之外,在进行汇算清缴时,小主们还要利用好优惠政策,不光能够为企业节省资金,还能够在领导面前大大提高自身价值与话语权。

优惠政策

1.小型微利

第一个重磅利好,就是小型微利的标准,由年度应纳税所得额不超过50万元提升到了100万元。属于小型微利企业,所得税税率降为10%。

2.研发费用

创新是未来发展的动力,继科技型中小企业发生的研发费用加计扣除比例从50%提高到75%,覆盖到所有企业开展研发活动中实际发生的研发费用。

3.高新科技

除了研发费用,对高新企业与科技中中小企业还有优惠政策呢,弥补亏损的年限由5年延长到10年。

4.固定资产

固定资产的税收优惠政策一直在逐步扩大,这次又迈进了一大步,所有企业在2018年1月1日至2020年12月31日期间新购进的设备、器具,单位价值不超过500万元的,允许一次性税前扣除。

5.职工教育

你们单位今年有发生职工教育经费么?它的扣除比例也提高了,不知道小主们是否注意到了呢?

从2018年1月1日开始,企业发生的职工教育经费支出,不超过工资薪金总额8%的部分,准予在计算企业所得税应纳税所得额时扣除;超过部分,准予在以后纳税年度结转扣除。

关于汇算清缴的相关问题解决了,那么随着新个税法的实施,我国个人所得税继续采取代扣代缴和自行申报相结合的征管模式。

税收征管模式究竟是怎么样的呢?

新税法实施后,税收征管模式是怎样的?

新的征管模式中,其中分类所得项目,除个体工商户、个人独资和合伙企业的经营所得继续实行按季度或者按月份预缴,年度终了后汇算清缴外,其他分类所得项目继续实行按月、按次扣缴税款的办法,与改革前变化不大。

此次改革,对居民个人取得综合所得采取新的征管模式,由原来按月、按次征税改为按年计税,实行“代扣代缴、自行申报,汇算清缴、多退少补,优化服务、事后抽查”的征管模式。具体包括:

1.按年计税。以纳税人一个纳税年度内取得的工资薪金、劳务报酬、稿酬和特许权使用费的收入总额,减除基本减除费用、专项扣除、专项附加扣除后的余额,为应纳税所得额,适用综合所得税率表计算个人年度应纳税款。

2.代扣代缴、自行申报。实行“代扣代缴+自行申报”相结合的申报方式。日常由扣缴义务人预扣预缴,年度终了后个人办理自行申报。

3.汇算清缴、多退少补。综合所得按年汇缴清算、税款多退少补。对纳税人按年计税后的年度应纳税款,与日常已缴税款进行清算,由纳税人依法补缴或申请退还多缴的税款。

4.优化服务、事后抽查。不断优化纳税服务,减少事前个人税收资料报送,提升纳税人办税体验。年度自行申报期结束后,结合第三方信息,按照相关风险指标,筛选一定比例纳税人的自行申报情况进行检查。

案例分析

1、2019年2月份将第一次按照新税法申报个人所得税,对应的是2019年1月份实际发放的工资薪金。以职工的收入减除基本减除费用5000元、专项扣除(三险一金,下同)、专项附加扣除以及其他允许扣除的项目后的余额为应纳税所得额,按照《工资薪金所得预扣预缴税率表》计算预缴个人所得税。

比如1月份应付张三工资15000元,当月专项扣除为2000元,专项附加扣除合计为3000元,则

应纳税所得额=15000-5000-2000-3000=5000元,对应税率为3%

应纳税额=5000*3%=150元

提示,企业应当在2019年1月份发放工资环节按照上述规则计算预扣个人所得税150元。

2、2019年3月份第二次申报时,以2019年1月份及2月份实际发放工资薪金总和减除基本减除费用5000元/月*2个月、1、2月份专项扣除、专项附加扣除以及其他允许扣除的项目后的余额为应纳税所得额,按照《工资薪金所得预扣预缴税率表》计算累计应预缴个人所得税额。

3月份申报时应缴纳的个人所得税额=累计应预缴个人所得税额-已预缴个人所得税额

比如:2月份应付张三16000元,当月专项扣除为2100元,专项附加扣除合计为3050元,则

累计应纳税所得额=(15000+16000)-(5000*2)-(2000+2100)-(3000+3050)=10850元,对应税率为3%

累计应纳税额=10850*3%=325.5元

3月份申报时应缴纳的个人所得税额=325.5-150=175.5元

提示,企业应当在2019年2月份发放工资环节按照上述规则计算预扣个人所得税175.5元。

以后每个月以此类推,直到2020年1月申报2019年12月工资薪金个人所得税,这就是个人所得税法第一条第三款所指的纳税年度。2020年2月份,从头再来!

第十一届东莞台湾名品博览会10月29日举行

第十一届东莞台湾名品博览会10月29日举行